Berufsunfähigkeitsversicherung für junge Leute

Mit Ihrem Einkommen finanzieren Sie nicht nur die Grundbedürfnisse wie Wohnen und Essen, sondern auch die Dinge, die Ihr Leben lebenswert machen. Eine Berufsunfähigkeitsversicherung sichert Sie finanziell ab, wenn Sie für eine gewisse Zeit z.B. aufgrund eines Unfalls oder Erkrankung kein Einkommen erhalten.

Das Wichtigste für Sie

- Sicher: 100% Schutz bereits ab 50% Berufsunfähigkeit

- Besonders günstig: 10 Jahre reduzierter Beitrag bei vollem Schutz für alle im Alter von 15 – 30 Jahren, Schüler, Azubis, Studenten und Berufseinsteiger

- Individuell: Höhe der monatlichen BU-Rente selbst bestimmen, für Schüler/Azubis bis 1.000 Euro, Studenten bis 1.500 Euro

- Flexibel: bei bestimmten Lebensereignissen (z. B. Heirat oder Geburt) Rente ohne erneute Gesundheitsprüfung um bis zu 100 Prozent erhöhen

- Planungssicher: bei Berufswechsel innerhalb der ersten 10 Jahre (StartSchutz-Phase) bleibt der Beitrag gleich oder wird günstiger.

Wie wahrscheinlich ist es, dass ich als Student oder Azubi berufsunfähig werde?

Es trifft jeden 4. Arbeitnehmer.

Statistisch gesehen wird sogar jeder 2. der heute 20Jährige im Leben für eine gewisse Zeit berufsunfähig. Dabei spielt das Alter keine Rolle, denn auch für Schüler, Auszubildende oder Studenten besteht das Risiko aufgrund eines Unfalls oder Krankheit ihren späteren Beruf nicht mehr ausüben und damit ihren Lebensunterhalt bestreiten zu können.

Risiko für Auszubildende

Junge Menschen werden zwar während ihrer Ausbildung stärker begleitet und geschützt, arbeiten aber dennoch zu den gleichen Arbeitsbedingung und damit Risiken wie ihre älteren Kollegen. Gleichzeitig verdienen Azubis weniger und können sich nicht im gleichen Maße Rücklagen aufbauen. Werden sie berufsunfähig, geraten sie dadurch schneller in finanzielle Notlage.

Risiko für Studierende

Auch wenn die meisten Studenten keine körperlich schwere Arbeit leisten, besteht für sie ebenfalls ein erhebliches Risiko berufsunfähig zu werden. Ein Studium ist sehr zeitintensiv. Vorlesungen, Lerngruppen, Prüfungen und Hausarbeiten müssen oft auch in den Abendstunden und am Wochenende erledigt werden. Zusätzlich arbeiten viele Studenten, um das Studium zu finanzieren. Da bleibt wenig Zeit für einen Ausgleich.

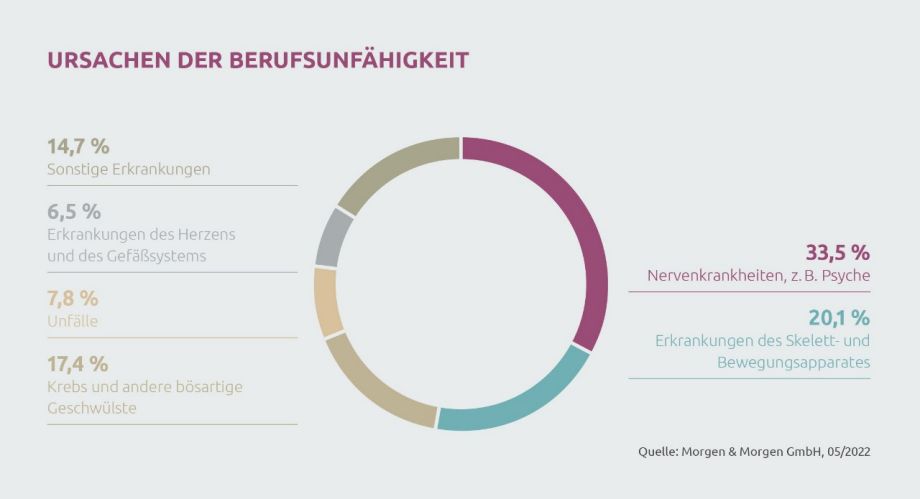

Das Stresslevel ist hoch, die nervlichen und psychischen Belastungen nehmen zu. Insbesondere Online-Seminare und daraus resultierend fehlende soziale Kontakte belasten Studenten. Psychische Erkrankungen sind die Hauptursache für eine Berufsunfähigkeit. Da Studenten nicht in die gesetzliche Rentenversicherung einzahlen, erhalten sie auch keinen finanzielle Unterstützung.

Warum brauchen gerade junge Leute eine Berufsunfähigkeitsversicherung?

Jeder 4. wird einmal in seinem Leben berufsunfähig aufgrund von Krankheiten oder Unfällen. Das betrifft unter den heutigen 20Jährigen fast jeden 2. Berufstätigen. Ein Sport- oder Verkehrsunfall und auch psychische Erkrankungen können zur Berufsunfähigkeit führen.

Im Falle einer Berufsunfähigkeit erhalten Sie kein Einkommen und können auf Dauer Ihre Lebenshaltungskosten z.B. Miete, Strom oder Lebensmittel aber auch andere Kosten wie ggf. Kreditraten nicht mehr zahlen. Erschwerend kommt hinzu, das man in jungen Jahren nur wenig oder keine finanziellen Rücklagen hat, um sich selbst für eine gewisse Zeit zu finanzieren. Möchten Sie Ihren Lebensstandard halten, müssen Sie sich absichern.

Nur wer mindestens 5 Jahre in die gesetzliche Rentenversicherung einzahlt, erhält im Falle einer Berufsunfähigkeit unter bestimmten Bedingungen die Erwerbsminderungsrente. Das heißt Berufseinsteiger sind in den ersten 5 Berufsjahren nicht gesetzlich abgesichert. Besonders schwer trifft es dabei Selbständige, Freiberufler, Nicht-Erwerbstätige und Studenten. Sie stehen leider ganz ohne staatlichen Schutz da, denn Sie zahlen nicht in die gesetzliche Rentenversicherung ein und haben damit auch keinen Anspruch auf die Erwerbsminderungsrente.

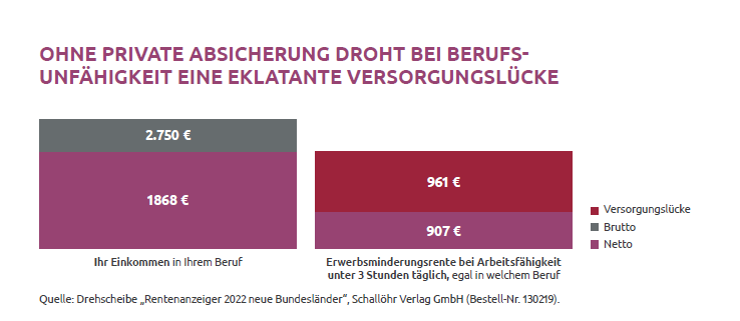

Die Erwerbsminderungsrente erhalten Sie nur, wenn Sie in keinem Beruf mehr arbeitsfähig sind. Dabei stellt diese Absicherung nur eine Grundversorgung dar und beträgt durchschnittlich ca. 850 Euro netto. Das ist oft nicht ausreichend, um den bisherigen Lebensstandard weiterhin aufrechtzuhalten.

Je früher desto besser: Für junge Leute bieten wir den Tarif StartSchutz zu besonders günstigen Beiträgen bei vollem Schutz.

Sales-Managerin

Claudia ist Sales-Managerin. Bei ihr wird im Alter von 27 Jahren eine Brustkrebserkrankung diagnostiziert. Durch die Folgen der Chemotherapie ist sie länger nicht berufsfähig. Während ihrer Therapie erhält sie eine BU-Rente. Im Anschluss ist ein Wiedereintritt in ihren alten Beruf möglich.

Kfz-Mechaniker in Ausbildung

Das Heben und Tragen von schweren Lasten ist infolge eines beidseitigen Tennisellenbogens für Stefan (23 Jahre alt) nicht mehr möglich. Er bricht deswegen seine Ausbildung ab. Dank seiner BU-Rente ist er finanziell unabhängig, bis er eine neue Ausbildung in einem körperlich weniger anspruchsvollen Beruf beginnen kann.

Was bringt mir die Berufsunfähigkeitsversicherung?

Wer aufgrund einer Berufsunfähigkeit für eine gewisse Zeit nicht mehr arbeiten kann, erhält kein Einkommen. Gleichzeitig müssen aber die monatlichen Kosten wie Miete, Lebensmittel, Versicherungen oder Kreditraten gezahlt werden. Wenn dann noch Veränderungen im Leben dazu kommen wie eine Zusatzausbildung, die Geburt eines Kindes, eine Scheidung oder der Kauf einer Immobilie, wird die finanzielle Belastung sehr schnell sehr hoch. In diesem Fall setzt eigentlich die Erwerbsminderungsrente ein. Doch diese wird nur in Ausnahmefällen gezahlt und ist nur eine Grundversorgung. In voller Höhe macht das ca. 33% des letzten Bruttogehalts aus. Daraus ergibt sich eine Lücke zu Ihrem bisherigen Einkommen.

Gut, wenn man eine finanzielle Unterstützung durch die Berufsunfähigkeitsversicherung erhält. Ausgezahlt wird diese in Form einer monatlichen Rente, bis Sie Ihre Arbeit wieder aufnehmen können. Damit ist es Ihnen möglich:

- Ihren gewohnten Lebensstandard zu halten und ein selbstbestimmtes Leben ohne finanzielle Sorgen zu führen,

- die Zeit zu nutzen, um sich ganz auf Ihre Genesung zu konzentrieren und

- Ihr Erspartes und Altersvorsorge nicht anrühren zu müssen

Tabea 26, IT-Administratorin: „Mit monatlich 1.300 Euro der Berufsunfähigkeitsversicherung war ich während meiner Reha finanziell gut versorgt.“

Informieren Sie sich auch in unserem Produkt-Flyer StartSchutz (PDF).

Häufig gestellte Fragen zur Berufsunfähigkeitsversicherung:

Selbstständige haben bei Berufsunfähigkeit keinen Anspruch auf gesetzliche Leistungen. Auch Angestellte bekommen in den ersten fünf Jahren der Berufstätigkeit keine gesetzliche Absicherung. Und auch danach erhalten Angestellte die gesetzliche Erwerbsminderungsrente nur, wenn sie in keinem Beruf mehr arbeiten können. Fakt ist, ohne private Absicherung droht bei Berufsunfähigkeit eine eklatante Versorgungslücke.

Sie können Ihren zuletzt ausgeübten Beruf aus gesundheitlichen Gründen mindestens sechs Monate nicht mehr ausüben? Für die Dauer der Berufsunfähigkeit erhalten Sie dann Ihre vereinbarte Rente und müssen keine Beiträge mehr bezahlen. Dabei haben Sie schon ab 50 Prozent Berufsunfähigkeit 100-prozentigen Schutz. Wir verweisen Sie nicht auf einen anderen Beruf, den Sie mit Ihrer Erkrankung oder Beeinträchtigung noch ausüben könnten.

Wenn sich Ihre persönliche Situation ändert (zum Beispiel, weil Sie sich mit einem Handwerksbetrieb selbstständig machen oder Sie heiraten), können Sie den Versicherungsschutz erhöhen, ohne nochmal eine Gesundheitsprüfung machen zu müssen.

Sollte es zu einem vorübergehenden finanziellen Engpass kommen, dann ist auch eine Stundung der Beiträge möglich, sofern der Vertrag bereits seit mehr als drei Jahren besteht.

Sie sind nicht verpflichtet, von sich aus im Leistungsfall eine gesundheitliche Verbesserung zu melden.

Bei uns bekommen Sie die notwendige finanzielle Hilfe und mehr: Wir helfen Ihnen zum Beispiel bei der Wahl der richtigen Reha-Maßnahmen oder bei einer Umorganisation Ihres Betriebes.

KopfGeld-Podcast

Unser Podcast für junge Leute mit Geldgeschichten aus Berlin sowie Ideen und Fakten zum Thema Finanzen im Alltag. Wir finden: Geld beginnt im Kopf. Jetzt abonnieren und Ohren auf!

Ich bin jung und gesund.

Das Risiko berufsunfähig zu werden wird oft unterschätzt. Warum sich auch junge Leute absichern sollten, lesen Sie hier.

Wir, als Ihre Sparkasse, verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Hierzu erhalten wir teilweise von Google weitere Daten. Weiterhin ordnen wir Besucher über Cookies bestimmten Zielgruppen zu und übermitteln diese für Werbekampagnen an Google. Detaillierte Informationen zu diesen Cookies finden Sie in unserer Erklärung zum Datenschutz. Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern. Klicken Sie auf „Ablehnen“, werden keine zusätzlichen Cookies gesetzt.